わたくし一休が、2022年4月より始めたボロ戸建て投資。

12月までの9ヶ月間にボロ戸建て2棟を購入し、DIYや客付けを経験しました。

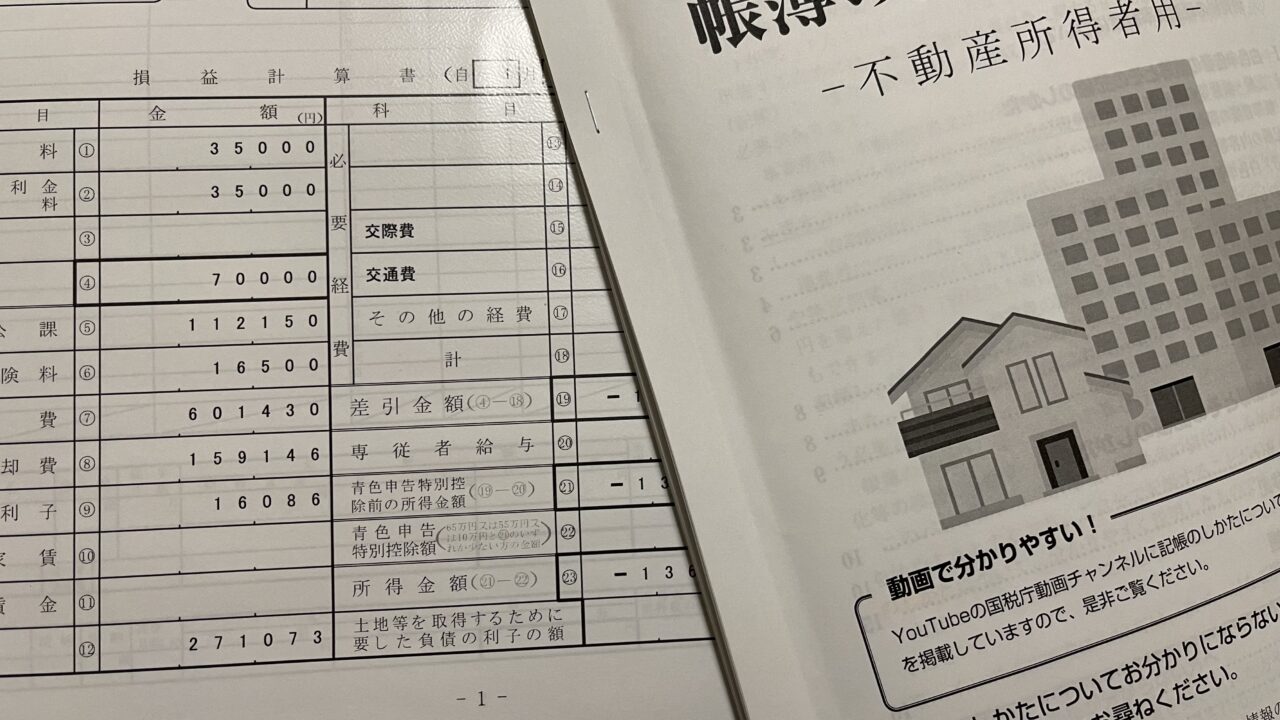

年内の収入や経費の目処がたったので、ネットで無料のエクセルテンプレートを活用し、帳簿類を整理して青色申告決算書を作成しましたので手順をご紹介。

年明けの確定申告の準備作業です。なお、事業的規模に満たないため、簡易簿記での青色申告決算書の作成方法となります。

Contents

不動産所得は190万円超の赤字

記事作成の2022年12月中旬時点で、年末まで10日ほどありますが不動産所得を集計。

最初に結論を申し上げると、収入から経費を差し引いた不動産所得は190万円を超える赤字になることが確定しました。

まず初めに、売上と経費を青色申告決算書の項目順に記載しておきます。

-

【収入金額】

- ①賃貸料 35,000円

- ②礼金 35,000円

- ③ 空欄

- ④計 70,000円

- ⑤租税公課 182,690円

- ⑥損害保険料 16,500円

- ⑦修繕費 1,071,796円

- ⑧減価償却費 159,146円

- ⑨借入金利子 16,086円

- ⑩地代家賃 空欄

- ⑪給料賃金 空欄

- ⑫消耗品 182,727円

- ⑬ 空欄

- ⑭ 空欄

- ⑮交際費 37,787円

- ⑯交通費 67,927円

- ⑰雑費 299,073円

- ⑱計 2,033,732円

- ⑲(④−⑱) −1,963,732円

- ⑳専従者給与 空欄

- ㉑青色申告特別控除前の所得金額 −1,963,732円

- ㉒青色申告特別控除額 0円

- ㉓所得金額(㉑−㉒) −1,963,732円

- 土地等を取得するために要した負債の利子の額 4,347円

【必要経費】

【差引金額】

以下でボロ戸建て投資に関する、所得税青色申告決算書の作成上の留意点を解説していきます。

一休のボロ戸建てに関する生の数字を使いながら決算で注意すべき点をご紹介いたします。

税法等に則ってボロ戸建て収支を計算

確定申告は申告納税

青色申告決算書の作成にあたっては、所得税法等の法令に沿う形で書類を整備します。

基本的なことですが、所得税の申告納税制度についてご紹介。

個人所得税の場合、1月1日から12月31日までの収入と経費を計算し、翌年2月16日から3月15日までに税務署に申告書を提出します。

※一休のように、勤め人の給与所得と不動産所得の赤字を損益通算して所得税の還付申告をする場合は1月1日から申告可能です。

(国税局電話相談センターに確認済み)

確定申告書の計算の基礎となる書類が青色申告決算書であり、日々の収入や経費の領収書を積み上げて計算することになります。

簡易簿記の青色申告で整備する書類

2022年6月に、一休の住所地を所轄する秋田南税務署に「所得税の青色申告承認申請書」を提出しました。

関連記事:開業届と青色申告承認申請書を税務署に提出

その際、税務署の方から指導を受けながら、備付帳簿名を記入。

その際にチェックした書類は以下のとおり。

現金出納帳、経費帳、固定資産台帳、預金出納帳の4つ。

なお、税務署が作成した「帳簿の記帳のしかたー不動産所得用ー」によれば、各種帳簿は以下のように説明されています。

まずは、現金出納帳。

現金出納帳

不動産貸付用の現金の出し入れの状況を、取引順に記載する帳簿です。

つづいて、最も大きなボリュームとなる経費帳。

経費帳

不動産の貸付けに係る費用を租税公課、修繕費、地代家賃、給料賃金などの科目ごとに口座を設けて記載する帳簿です。

経費項目ごとに領収書を整理して、エクセルで一覧を作成しました。

つづいて不動産投資において大きな支出となる減価償却に関する帳簿である、固定資産台帳。

固定資産台帳

不動産貸付用の減価償却資産について、原則として個々の減価償却資産ごとに口座を設け、資産の取得及びその異動に関する事項などを記載する帳簿です。

減価償却の対象となる原則10万円を超える物品を購入した場合に、それぞれの資産ごとに分けて固定資産台帳を作成しました。

なお、ボロ戸建て投資の場合、土地は減価償却の対象とならないので注意しましょう。

つづいての預金出納帳は、事業で使う預金残高の管理を行うもの、ということで預金通帳で十分と判断しました。

これについては、今後税務署の指導がない限りは預金通帳を使用していこうと考えています。

ネットの無料エクセルに支出データを入力

帳簿類については、ネット上で公開されていた無料のエクセルテンプレートをダウンロードして使用。

エクセルに領収書等の数値を入力していく地道な作業です。

こちらの中谷公認会計士事務所(横浜市)の青色申告用(簡易帳簿)の様式を使用しました。

なお、エクセルのマクロ機能を使って入力したデータの日付の並び替えをしているため、普段使っているMac環境では不十分でした。

そのため、Windows環境を用意してエクセルを使うために、レノボの格安PCを約2万円で購入して帳簿作成したのです。

(※本体とは別にエクエルを使えるようにする必要があるので注意が必要です。一休は、Microsoft365を1月無料でお試しした後、1年課金することにしました。エクセルが自由に使えないのは、やはり不便過ぎます。)

余談ですが、不動産投資家や不動産専門税理士が書いた書籍の中には、エクセルを使った読者特典を添付したものがよくあります。

普段Macを使っている方でも、安い機種でもよいのでWindowsバソコンを一台持っていると、不動産投資を実践していく上で何かと役に立つ場面が多いと思います。

ちなみにボロ戸建て投資をしていると、たまに現金払いして領収書をもらう忘れることがあります。

そんな時は、元税務署職員の大村大次郎氏の著書が参考になります。

Q:領収書をもらい忘れた上、レシートもどこかになくしてしまいました。

この場合、経費計上はできないでしょうか?A:領収書やレシートがなくても、会社の事業ために支出をしたという事実があれば、経費計上できます。

「事業の経費は領収書がないと認められない」と思っている経営者が多いようですが、これは勘違いです。

領収書がなくても事業に関する支出の事実があり、その事実を何かに記録していれば、それで経費として認められます。

大村大次郎、増補改訂版 ズバリ回答! 「どんな領収書でも経費で落とす方法」、宝島社

ただし、まったく領収書を残さなくてもよいわけではなく、できるだけ残さなくてはならないものではあるとのこと。

税法では、「決算にかかわる証票類を残しておかなければならない」、ということになっています。

大村大次郎、前掲書より

とのことなので注意しましょう。

青色申告決算書の経費を項目別に解説

ボロ戸建ての経費1 租税公課

租税公課の合計は182,690円となりました。

租税公課は、土地や建物についての、固定資産税、(中略)、不動産取得税、登録免許税、印紙税などの税金。

税務署「帳簿の記帳のしかたー不動産所得用ー」より

ボロ物件を購入する際、所有権移転の際に登録免許税がかかります。

信用金庫の融資で購入した1号ボロ戸建ては、所有権移転登記の他、抵当権設定登記分の登録免許税もかかり、謄本取得用の印紙税と合わせて50,548円。

それに対して、セルフ登記した2号ボロ戸建てでは、所有権移転登記の登録免許税として46,500円を法務局に納付しました。

また、売買契約の際に不動産屋に支払った印紙代や、法務局で物件の謄本を取得する際の印紙税、合計2,150円も租税公課で経費計上。

つづいて、1号ボロ戸建て取得後に課税された不動産取得税。

7月下旬に登記完了し、県税事務所から10月上旬に納税通知が届きました。

国税局電話相談センターに確認の上、土地分5,000円と建物分58,500円の両方を経費計上しました。

(減価償却においては、土地は経費の対象にならないなど、所得の計算には細かなルールがたくさんあります。

不動産賃貸業においては、土地分の不動産取得税が経費になるか気になり国税局に問い合わせをしたところ、問題なく経費にできるとの回答でした。)

なお、2号ボロ戸建ては10月下旬に登記完了し、いつ不動産取得税が課税されるか県税事務所に問い合わせたところ、1月上旬に課税通知予定とのこと。

この場合、納付額が確定する令和5年(2023年)分の経費として計上することになります。

この点に関連して、少し古いですが手元にある、令和3年(2021年)分の確定申告関連書籍より引用。

その年分の必要経費に参入される租税公課は、業務に関連して納付すべきこととなった一定の税金や賦課金で、原則として、その年中に納付額が具体的に確定したものでなければなりません。

(中略)

賦課決定によって納付する税金の場合は、令和3年中に賦課の通知を受けたものが令和3年分の必要経費になります。

大蔵財務協会、「所得税確定申告の手引(令和4年3月申告用)」、93ページより

書籍の出版年は少し古いですが基本的な考え方は同じで、秋田県が不動産取得税を賦課決定するのが令和5年1月であれば、その取得税は令和5年分の経費となることがわかります。

ボロ戸建ての経費2 損害保険料

損害保険料は合計16,500円を計上。

損害保険料は、ボロ戸建てにかける火災保険料や、事業に使う自動車保険料などが該当します。

火災保険料について、入居者が決まった2号ボロ戸建ては、入居の日を始期として火災保険に加入しました。

5年間の長期契約で保険料は年払いの契約。

保険会社によれば、2022年12月3日を始期とする場合、2023年1月26日が保険料の振替日となるとのこと。

その場合、2023年(令和5年)分の必要経費として計上することになるようです。

また少し古いですが、前掲の令和3年(2021年)分の確定申告関連書籍より引用です。

支払った保険料の計算期間が、令和4年以後にまたがる場合の令和4年以後の期間に対応する保険料は、令和3年分の必要経費にはなりません。

ただし、令和3年中に支払った保険料が1年以内の期間のものであるときは、継続経理を前提に、その支払った金額の全額を令和3年分の必要経費にすることができます(所基通37−30の2)。

大蔵財務協会、「所得税確定申告の手引(令和4年3月申告用)」、97ページより

今回の一休に当てはめると、令和4(2022)年12月3日から1年間分の保険料を令和5(2023)年1月26日に支払う場合、その支払った日の属する年である令和5(2023)年分の経費に算入することができます。

参考までに、上記にて引用されている所得税基本通達は下記のとおり。

37-30の2 前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうちその年12月31日においてまだ提供を受けていない役務に対応するものをいう。以下この項において同じ。)の額はその年分の必要経費に算入されないのであるが、その者が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する年分の必要経費に算入しているときは、これを認める。(昭55直所3-19、直法6-8追加)

所得税基本通達より

上記により、令和4年(2022)年分の火災保険料の計上はなし。

ボロ戸建て事業で使用している自動車の保険料33,000円の内、半額の16,500円を経費計上しています。

なお、半額を経費として計上する根拠は以下のとおり。

自宅から1号物件までの距離は片道64.4km、往復128.8km。

自宅から勤め先までは片道9.3km、往復18.6km。

休日2日の走行距離(DIYその他のため物件へ移動)

128.8km×2日=257.6km

平日5日(勤め人として通勤)

18.6km×5日=93km

※休日2日の方が走行距離は多いが、やや控えめにして燃料、その他自動車関連経費は半額を計上。

ボロ戸建ての経費3 修繕費

修繕費は全経費項目中で最多の1,071,796円となりました。

工務店等やガス屋に外注した工事費や、DIYで物件を修繕した材料費など。

全て10年間空き家だった1号ボロ戸建ての修繕に関するものです。

ボロ戸建ての修繕費を集計する上で、まず押さえておきたいポイントは資本的支出と修繕費。

固定資産の価値を高め、又はその耐久性を増すことになると認められるものは資本的支出とされ、取得価格に加算され減価償却の方法によって費用化されることになっています。

国税庁ホームページ等には形式的な基準など色々と難しいことが書かれていますが、ある税理士先生が書いた不動産投資本が明快な考え方を示していたのでご紹介します。

実は、現状回復工事であれば、形式的基準を超える金額でも、全額、修繕費として経費計上できるのです。

これは、金額どうこうの問題ではありません。

(中略)

一気に修繕費に計上できるキーワードとしては、機能回復かどうかという点です。

機能回復という言葉は現状回復と同じ意味合いになりますが、もともとあった材質や部材、機能と同等のものを入れ替えたり、回復させたりといった修繕のことを指します。

「不動産投資のお金の残し方裏教科書」、石井彰男、ぱる出版

この考え方によって、落雪によって穴が開いていた外壁サイディング補修の外注費463,430円や、凍結によって使用不能となっていたボイラーの交換工事費用もすべて修繕費として経費計上。

関連記事:ボロ戸建ての外壁修繕を工務店に外注

なお、DIYで交換したウォシュレットや屋根塗装用のペンキなどの材料費も修繕費として算定しました。

関連記事:トタン屋根をDIYでペンキ塗装

ボロ戸建ての経費4 減価償却費

減価償却費は合計159,146円となりました。

ボロ戸建ては元より、不動産投資全般において重要な経費である減価償却費。

前掲の税務署「帳簿の記帳のしかたー不動産所得用ー」によれば、減価償却費とは、

賃貸している建物、建物附属設備、構築物などの償却費

と紹介されています。

建物や機械などの高額な設備は、購入した年で一括で経費算入されず、法定の耐用年数で複数年に渡って経費化されていきます。

例えば、木造の新築アパートであれば22年、というように法定耐用年数が決められているのです。

木造ボロ戸建ての減価償却費を算定するにあたって注意すべき点は以下のとおり。

- 土地は減価償却の対象外

- 不動産屋の仲介手数料は取得費(減価償却)に含める

- 固定資産税清算金(分担金)を取得費に含める

- 中古の場合の耐用年数をチェック

以下、一休のボロ戸建ての数値を見ながら解説していきます。

土地は減価償却の対象外

1号ボロ戸建ては95万円で購入しましたが、そのまま95万全額を減価償却費として算定することはできません。

不動産売買契約書を確認し、建物70万円、土地25万円とあるので、減価償却の対象となるのは建物分の70万円。

この建物分の70万円を数年かけて減価償却費として経費化します。

不動産屋の仲介手数料は取得費(減価償却)に含める

次に間違いやすいと考えられるのは、不動産屋に対して支払った仲介手数料。

仲介手数料は物件の取得費に含めることになります。

ここでさらに注意すべきは、仲介手数料を建物分と土地分に按分して、建物分を取得費に加える点です。

(土地分の仲介手数料は減価償却費の対象外となる点に注意しましょう。)

1号ボロ戸建ての仲介手数料を例にとって計算します。

仲介手数料52,500円×(建物700,000円÷全体950,000円)=38,684円

この建物分の仲介手数料を38,684円を建物の取得費に加えます。

固定資産税清算金(分担金)を取得費に含める

さらに、固定資産税分担金は租税公課ではなく、仲介手数料同様に按分した上で取得費に加算する点に注意しましょう。

国税庁ホームページにて、固定資産税清算金の全額を購入した年の経費算入できない旨が紹介されています。

それでは仲介手数料と同様に、1号ボロ戸建ての固定資産税分担金を計算しましょう。

固定資産税分担金12,864円×(建物70万円÷全体95万円)=9,478円

ここで、建物と取得費(仲介手数料と固定資産税清算金)を含めた減価償却の対象額を求めておきます。

建物700,000円+仲介手数料38,684円+固定資産税分担金9,478円=減価償却対象の建物総額748,162円

中古の場合の耐用年数をチェック

耐用年数は、中古資産の耐用年数について国税庁ホームページにて紹介されている簡便法を使って4年とします。

以下、国税庁ホームページより引用です。

簡便法による耐用年数の算定方法は、次のとおりです。

1 法定耐用年数の全部を経過した資産

その法定耐用年数の20パーセントに相当する年数2 法定耐用年数の一部を経過した資産

その法定耐用年数から経過した年数を差し引いた年数に経過年数の20パーセントに相当する年数を加えた年数なお、これらの計算により算出した年数に1年未満の端数があるときは、その端数を切り捨て、その年数が2年に満たない場合には2年とします。

国税庁ホームページ、No.5404 中古資産の耐用年数

木造住宅であるボロ戸建ての法定耐用年数は22年。

築37年であることから、以下の計算式で耐用年数を求めます。

(法定耐用年数22年)×20%=4.4

※端数切捨てして4年となります。

なお、1号ボロ戸建てを購入したのが2022年7月であるため、12ヶ月中6ヶ月分を2022年(令和4年)分の経費として償却します。

ややマニアックですが、月の途中で減価償却資産を取得した際は、その月は1ヶ月としてカウントするようです。

当該事業年度の償却限度額に相当する金額を当該事業年度の月数で除し、これにその事業の用に供した日から当該事業年度終了の日までの期間の月数を乗じて計算した金額が償却限度額となります。

なお、月数は暦に従って計算し、一月に満たない端数が生じたときは、これを一月とします。

FUJITA税理士法人ホームページより

実際に経費計上するボロ戸建ての建物分の減価償却費は以下のように求められます。

(減価償却対象の建物総額748,162円÷4年)×6ヶ月÷12ヶ月=93,521円

(※国税庁ホームページの計算機能を使用して計算すると、1円未満の端数は切り上げとなっています。)

よって2022年分としては93,521円を減価償却費として経費化。

中古自動車も減価償却

ボロ戸建て事業を開始に先駆けて45万円で購入した、15年落ちのボロい普通乗用車も減価償却費で経費化します。

国税局に電話して、簡便法により2年間で減価償却してよいことを確認しました。

普通常用自動車450,000円÷2年=225,000円

購入したのが2022年2月ですが、税務署に開業届を提出したのが2022年6月だったので、12ヶ月中7ヶ月分を減価償却対象として計算します。

225,000円×7ヶ月÷12ヶ月=131,250円

この金額に、ボロ戸建て事業で使用する経費割合である50%をかけます。

131,250円×50%=65,625円

自動車は65,625円を減価償却することになりました。

ボロ戸建て本体93,521円と自動車65,625円を合計して、減価償却費は合計159,146円です。

なお、5万円で購入した2号ボロ戸建ては、減価償却対象外と判断。

紹介してくれた不動産屋と話をして、築61年のボロ戸建てが立っている再建築不可の土地なので、土地の値段を5万円と考えるという書面を整備しました。

そのため、建物は価値がないため、減価償却の対象とはならないという考え方です。

関連記事:再建築不可のボロ戸建てを5万円で購入

ボロ戸建ての経費5 借入金利子

借入金利子は16,086円を計上しました。

賃貸用の不動産(土地や建物)を取得するために要した借入金の利子は経費計上可能。

ただし、今回の一休の決算のように不動所得の金額が赤字の場合、赤字金額のうち土地を取得するために要した利子相当金額は損益通算の対象にはならないので注意しましょう。

損益通算とは、各種所得金額の計算上生じた損失のうち一定のもの(損益通算の対象となる所得の範囲(1)から(4)記載の所得)についてのみ、一定の順序にしたがって、総所得金額、退職所得金額または山林所得金額等を計算する際に他の各種所得の金額から控除することです。

国税庁ホームページ、No.2250 損益通算 より

一休の場合では、勤め人の給与所得と不動産所得の赤字を合算し、年末調整された所得税が還付されることになります。

給与所得と不動産所得の赤字を合算(損益通算)する際、借入金利子のうち、土地の分に相当する金額は損益通算の対象から除外されるということ。

実際の数値に当てはめてみます。

信用金庫から元金均等返済にて借り入れしたボロ戸建ての購入資金。

関連記事:信用金庫からボロ戸建ての購入資金を借入

2022年7月12日融資実行から12月27日までの返済利息は、土地建物合わせて16,086円。

そのうち、建物分の利息合計は11,739円。

利息全体から建物分を差し引きます。

利息全体16,086円−建物分11,739円=土地分4,347円

以上により、利息合計16,086円を経費計上しますが、土地分4,347円は損益通算の対象外となります。

ややこしいですね。

ボロ戸建ての経費6 消耗品

消耗品費は合計182,727円になりました。

消耗品とは以下のようなもののこと。

- 帳簿、文房具などの消耗品購入費

- 使用可能期間が1年未満か取得価格が10万円未満の什器備品の購入費

税務署「帳簿の記帳のしかたー不動産所得用ー」、21ページより

一休の場合、ボロ戸建て投資のために購入した名刺ケース、確定申告用のICカードリーダーライター、ボロ物件掃除用のぞうきん代などを計上しました。

そのほか、屋根塗装の安全確保のために購入したロープや作業着代なども消耗品として経費算入。

中古自動車用のタイヤやワイパーは、既述のとおり事業割合を50%として、支出金額の半額を経費として計算しました。

ボロ戸建ての経費7 交際費

交際費は37,787円を計上しました。

主に秋田県内で活動する不動産投資家の方とお会いし、不動産投資に関する情報収集に要した経費を計上。

不動産投資家の業界で言うところのいわゆる「重要な会議」というもの。

不動産投資家との会合で必要とした飲食費を全額経費計上。

領収書にはお会いした方の名前、どのような情報交換したかを簡易な議事録としてメモを残しておきました。

後々に税務調査が来た際、調査官に対して明確に経費であることを主張できるように準備するためです。

重要な会議費のほか、取引のある不動産屋に対する中元、歳暮などの贈答品、2号ボロ戸建ての入居候補者と入居前に面談した際ごちそうしたファミレスの飲食費全額などを経費としました。

なお、交際費に関しては税の専門家によって経費計上について諸説あることをご紹介しておきます。

元税務署職員の大村大次郎氏は、接待交際費は、相手方を接待したという建前が必要なので、飲食費全額を支出した場合に交際費として計上できると著書で述べています。

従業員や取引先と一緒に昼食をとったような場合、接待交際費として経費計上することもできます。

この場合、従業員や取引先の分も払わなければなりません。割り勘だったような場合は、交際費には該当しないのです。接待交際費には、あくまで取引先や従業員を接待したという建前があります。

大村大次郎、「増補改訂版ズバリ回答!どんな領収書でも経費で落とす方法」、宝島社

それに対して、税理士・公認会計士の簗瀬慶一氏はホームページにて、必ずしも全額を支出する必要はないと考える旨を主張しています。

結局大事なことは、その支払いが事業に必要か否かです。この点については、別のコラムでも再三お伝えしたことです。ある節税の本では、割り勘だった場合は交際費に該当しないとし、その理由は取引先等を接待したという建前(相手の支払いを負担した)が必要とされているからと書かれていました。どうなんでしょうか。通達を読む限り、何ら問題というのが私の見解ですし、今まで否認されたこともありません。

簗瀬会計事務所HP、飲食代を割り勘にすると税務調査で経費否認されるの?

このように、税の専門家の間でも諸説あることを踏まえて、各自の責任において経費化するかどうかを判断しましょう。

ボロ戸建ての経費8 交通費

交通費は67,927円を経費計上。

損害保険料の項目でも述べたとおり、下記の根拠によってガソリン代の半額を経費算入します。

自宅から1号物件までの距離は片道64.4km、往復128.8km。

自宅から勤め先までは片道9.3km、往復18.6km。

休日2日の走行距離(DIYその他のため物件へ移動)

128.8km×2日=257.6km

平日5日(勤め人として通勤)

18.6km×5日=93km

※休日2日の方が走行距離は多いが、やや控えめにして燃料、その他自動車関連経費は半額を計上。

ボロ戸建ての経費9 雑費

雑費は総額299,073円となりました。

どの経費項目にも該当しないものを寄せ集めたため、金額的に大きくなりました。

単価が大きなものは、1号ボロ戸建ての司法書士報酬96,250円(印紙税、登録免許税を除く)。

2号ボロ戸建ての賃貸契約書・重要事項説明書を作成してもらった不動産屋への広告料(AD)35,000円。

不動産投資に関するセミナー受講料全額。

物件購入後にDIYや設備の動作確認のために支払った電気、水道料金の全額。

残置物の処分料金も全額を経費計上。

そのほか携帯電話料金は家事使用分を半分として、支払額の50%を経費としました。

ボロ戸建て帳簿類は整然と整理して保管

ボロ戸建て投資の決算のためにした帳簿類は、税法等の定めにしたがって保存することになります。

青色申告の場合、現金出納帳や経費帳、固定資産台帳の保存期間は7年です。

税務調査が入る時や、過去の数値を調べたい時に備えて整然と整理して保管するようにしましょう。